又有千亿基金公司" 换帅"!夏远洋新任中加基金董事长

- 20

- 2023-03-12 20:08:08

- 493

中国基金报记者 李树超

继建信基金后,今年再有银行系公募换帅。

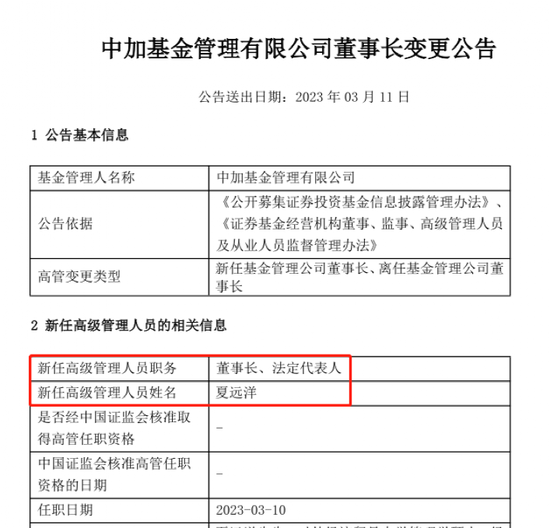

3月11日,中加基金发布董事长变更公告,夏远洋新任中加基金董事长、法定代表人,任职日期为2023年3月10日,公司原董事长、法定代表人夏英因工作安排正式离任。

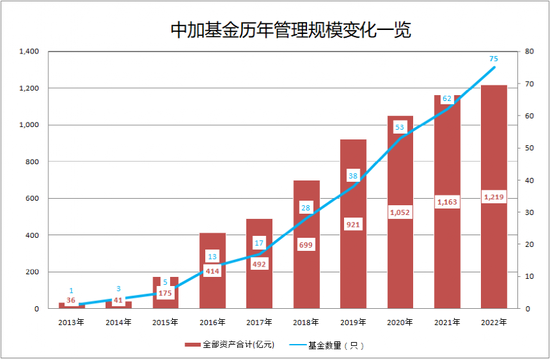

伴随着新董事长的履新,成立于2013年3月的中加基金,今年也迎来公司成立十周年。近十年来,中加基金管理规模每年实现了稳健正增长,复合年均增长率45%,并在2022年末突破1200亿元大关,打造出固收、权益、组合与养老、量化与指数四大业务团队,整体投研质量也在不断提升。

但在公司快速发展的同时,中加基金公募业务发展上“强固收、弱权益”的偏科现象也较为突出,如何在巩固固收类业务优势的同时,大力发展权益类基金,也是摆在新晋董事长面前的重要课题。

“未来,中加基金将不断提升整体投研实力,在各领域实现更全面、更均衡的发展。”中加基金相关人士称。

千亿基金公司换帅

夏远洋新晋中加基金董事长

3月11日,管理规模超过千亿的银行系基金公司中加基金发布董事长变更公告,夏远洋新任中加基金董事长、法定代表人,正式任职日期为2023年3月10日,公司原董事长、法定代表人夏英因工作安排离任。

中加基金新任董事长,也在股东方北京银行有多年任职经历。

公开简历显示,夏远洋,对外经济贸易大学管理学硕士,经济师,现任中加基金董事长。夏远洋于2002年7月加入北京银行,从事银行公司治理相关工作;2007年10月起,历任朝外支行行长助理,总行资产托管部副总经理,国际业务部副总经理(主持工作)、资金交易部副总经理(主持工作),分行纪委书记等职务。

除了北京银行的经历,夏远洋还于2012年12月至2014年3月参与筹备中加基金,并担任中加基金首任督察长。

而离任的中加基金原董事长夏英,也是北京银行的老人。夏英于1996年就加入北京银行,历任办公室副主任(主持工作)、航天支行行长、阜裕管辖行行长、资金交易部副总经理等职务。

中加基金成立后不久,夏英在2013年5月就加入中加基金,历任常务副总经理、总经理、董事长,目前在中加基金任职接近10年,董事长任职时间超过5年,并在任期内推动中加基金实现了千亿规模的跃升。

事实上,中加基金的“调兵遣将”也是北京银行人事调整的一部分。今年3月7日,北京银行就发布公告,聘任戴炜、韩旭两人为北京银行副行长,戴炜原任北京银行行长助理、公司业务总监,而韩旭原任北京银行首席风险官。

因此,也有业内人士分析,夏英离任中加基金后,有可能将会回归北京银行任职。

管理规模复合年均增长率45%

呈现“强固收、弱权益”偏科现象

Wind数据显示,截至2022年末,中加基金总管理规模1219.2亿元,其中非货管理规模1125.05亿元。作为银行系基金公司,中加基金在业务发展上呈现“强固收、弱权益”的特点,公司债券型基金规模达到1060亿元,占比87%;权益类基金规模仅为65亿元,占比5%;还有1只管理规模94亿元的货币型基金。

“未来,中加基金将不断提升整体投研实力,在各领域实现更全面、更均衡的发展。”中加基金相关人士对记者表示。

中加基金成立后,根据自身资源禀赋和优势,大力发展固收业务,在取得一定成绩后,最近几年积极布局权益类业务,取得了较为显著的成果,整体投研质量不断提升。

海通证券数据显示,截至2022年底,公司权益类基金绝对收益排名行业第8位;偏债类基金绝对收益排名行业第10位;近七年纯债类基金绝对收益更排名行业第一,收益率达37.98%。

中加基金投研团队汇聚国内外优秀金融人才,核心投资人员平均具有10年左右证券从业经验,目前已经打造出固收、权益、组合与养老、量化与指数四大实力团队,建立了较为完善的投研体系,致力打造多元发展的专业化、精细化资产管理公司。

公开信息显示,中加基金成立于2013年3月,是第三批银行系试点基金公司,目前成立时间已经达到10年时间。目前已经取得了基金募集、基金销售、资产管理、特定客户资产管理、QDII、QFII、RQFII、保险资金管理人等各项业务资质(含子公司)。

从股权结构看,中加基金注册资本4.65亿元,目前共有六家股东,大股东北京银行持股比例44%,加拿大丰业银行持股比例28%。另外,北京乾融投资(集团)有限公司持股比例12%,中地种业(集团)有限公司持股比例6%,有研科技集团有限公司、绍兴越华开发经营有限公司各持有5%的股权比例。

从2013年成立至今,中加基金公募管理规模稳健攀升,公司管理规模连续10年稳健增长,每年都是正增长,公募管理规模实现了复合年均增长率45%的稳步增长,明显高出了行业平均增速。

在2016年一时兴起的委外投资和机构化投资趋势中,中加基金管理规模当年大增239亿元,随后的2018年-2019年又连续两年规模增长超200亿元,在2020年规模站上了千亿大关。

截至2022年底,中加基金公募总规模1219亿元,位居行业43位;非货管理规模1125亿元,位居34位,已经从成立时期的中小基金公司跻身中上游,实现了公司的跨越式发展。

近四年连续变动超过80人

公募董事长变更频繁

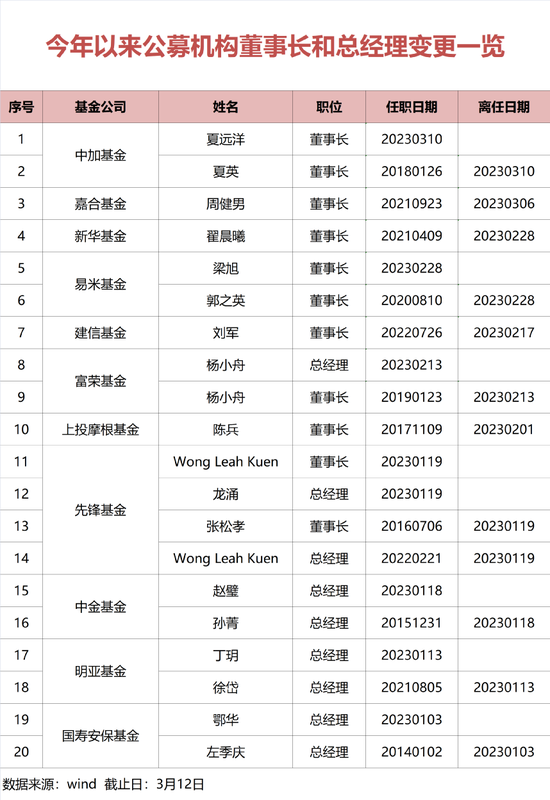

除了中加基金外,2023年以来已有39家基金管理人旗下64位高管发生变动。其中,董事长变更15人,总经理变更13人。银行系基金公司中,建信基金也于今年2月17日,刘军卸任建信基金董事长。

而从2019年-2022年,基金公司董事长变更人数每年都超过了80人,2021年最多达到92人;同期总经理变更人数分别为88人、105人、108人、64人,也呈现高频更换的现象。

作为基金管理人的董事长和总经理,承担了基金公司战略发展、业务规划、发展方向等方面的重大使命,也对基金公司人事安排有重要影响,因此,这类高管变更通常会引发市场的关注。

一位公募基金总经理对此表示,通常来说,基金公司董事长或总经理等核心高管变更,对基金公司的发展战略、业务方向等可能会产生影响,也会对公司人事安排有一定影响。但是对不同类型的基金公司,影响作用也是不同的:对于那些治理结构完善、平台实力较强的银行系基金公司来说,核心高管的变更对公司发展影响相对较小;但对那些相对处于发展初期、更加依赖核心高管资源和人脉发展的中小公募而言,高管的离任可能影响较大。

一位第三方分析师也评价,虽然公募基金行业发展较快,产品数量和产品规模不断创历史新高,同时基金公司数量也不断增加。但是基金行业发展非常不均衡,“马太效应”加剧,中小基金公司面临生存压力,激烈的市场竞争可能会让公募高管承受较大的业绩考核压力。另一方面,中小公募为了快速发展,也会拿出更好的激励机制吸引优秀人才加入,其他类型的资管机构也在大力发展公募业务,基金高管因此也会有更多的职业选择。

“随着基金业竞争激烈,公募高管通常会承受规模增长、利润提高、投资业绩提升、发展投研团队、产品创新等方面的量化考核,在激烈的竞争中发展任务较重,考核压力较大。”一位公募人士也表示,高管的变更虽然可能会产生一定的负面影响,但正常的人才流动是好事,可以为基金行业注入新鲜血液,保持公司的发展活力。

“如果可以通过不同任期的高管,公司还可以沉淀下来成熟的投研体系,形成更好的公司价值观和文化,这对基金公司的长远健康发展会有积极作用。”该公募人士称。

审核:木鱼

发表评论